Como funciona o crédito habitação para estrangeiros

Numa altura em que a procura de casa por parte de estrangeiros tem vindo a aumentar, é importante explicar como funciona o crédito habitação. O Doutor Finanças explica como funciona o crédito habitação para estrangeiros.

Algumas condições é que poderão diferir de residentes: estrangeiros e nacionais.

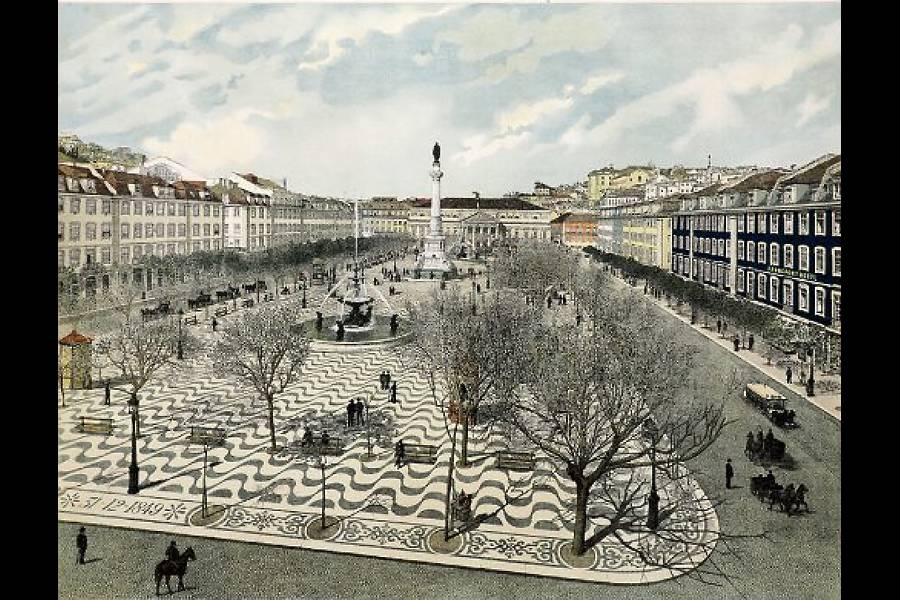

"Portugal não é uma moda que os Vistos Gold ditaram, e que o EURO 2016 intensificou, mas antes uma tendência real, por força da conjugação de um conjunto de características que são fruto daquilo que somos, e onde vivemos: localização privilegiada, clima, mar, beleza natural, gastronomia, segurança, cultura, custo de construção e até o sistema de saúde pública (para algumas geografias). Estes são factores que justificam que Portugal seja um destino, cada vez mais, de eleição para muitos estrangeiros que procuram todos ou alguns destes atributos para aqui viver, passar férias ou investir”, comenta Margarida Ribeiro, Directora da Área de Não-Residentes, do Doutor Finanças. A responsável, acrescenta ainda que “a forma como o farão, balizando entre investimento direto e recurso à banca local, em muito dependerá também do serviço de excelência que lhes seja prestado, na busca pela solução financeira mais eficiente, ponderando fatores como o perfil socioeconómico e idade, a geografia e a proficiência em investimento imobiliário”.

Ainda que não seja necessário estar a trabalhar em Portugal, quem quiser comprar casa através de crédito, precisa de obter um número de contribuinte português (Número de Identificação Fiscal – NIF), mesmo que compre casa em Portugal apenas como investidor. Com esta finalidade é necessário inscrever-se na administração fiscal local ou na repartição das finanças, sendo necessário nomear um representante fiscal no país enquanto não tiver residência em Portugal. Esta é uma condição que tem de estar garantida sempre.

Sendo não residente em Portugal, o valor emprestado pelo banco pode ser diferente do que para residentes. Em Portugal, os bancos costumam emprestar até 90% do valor do imóvel. Para estrangeiros, os bancos podem emprestar apenas entre 60% a 80%, dependendo da instituição.

Por outro lado, e enquanto estrangeiro não residente, os bancos restringem um cliente a 30 anos de prazo de financiamento. No caso de ser residente, a soma do prazo de financiamento com a idade do cliente não pode ultrapassar entre 75 a 80 anos. Ou seja, um cliente com 50 anos consegue um financiamento máximo entre 25 a 30 anos. Já para os estrangeiros não residentes o prazo máximo de financiamento é de 30 anos, mesmo para um cliente com 30 anos.

No que se refere às restantes condições, estas pouco diferem comparando com as condições oferecidas a cidadãos locais no crédito habitação.

Segundo o Doutor Finanças, um factor que pode ainda influenciar a decisão de risco é a continentalidade. Ou seja, existe mais risco se residir noutro continente, do que se for num país da Europa. Caso se sintam dificuldades na comunicação com os bancos, devido aos termos utilizados em Portugal no que se refere ao crédito, é importante ponderar um intermediário de crédito, como o Doutor Finanças, que ajudará a perceber as condições propostas para conseguir negociá-las.

“Mesmo num clima de subida de taxas de juro (sendo estas, ainda assim, inferiores na Europa comparativamente ao resto do Mundo), há espaço para apoiar e crescer, pois o mercado residencial neste segmento é uma tendência que não vai extinguir-se no curto prazo, mas antes consolidar-se”, confirma Margarida Ribeiro.

Para efectivar ou iniciar um processo de Crédito Habitação em Portugal, sendo estrangeiro, os documentos necessários são: Identificação pessoal (passaporte); Número de identificação fiscal (NIF); Três últimos recibos de vencimento; Extrato de conta corrente a seis meses; Última declaração de rendimentos; Comprovativo laboral (contrato de trabalho, declaração efetividade). E depois os custos, documentos e impostos com que se deve contar são idênticos.

O restante processo desenrola-se de uma forma semelhante ao que acontece com os portugueses, mas com algumas exceções. Um processo de compra de casa com crédito habitação em Portugal tem início com a avaliação do imóvel que se pretende comprar. O valor de financiamento que o banco empresta é determinado pelo menor valor entre o de aquisição e o de avaliação. Ou seja, se o valor de avaliação for superior ao valor a que o imóvel está à venda, o banco empresta o valor de aquisição. Caso o valor de avaliação seja inferior ao preço de compra do imóvel, o banco empresta o valor de avaliação.

No que respeita às taxas de juro, a sua determinação é idêntica aos residentes nacionais: os bancos avaliam o risco do cliente, que é influenciado pelos rendimentos face às despesas, bem como pelo valor do empréstimo face ao valor do imóvel que se quer comprar. Esta avaliação fará com que o banco determine o spread a aplicar na operação, que será acrescido de um indexante (seja variável, seja fixo).